適格請求書保存方式(インボイス制度)について

適格請求書等保存方式(インボイス制度)とは

令和5年10月1日以後、区分記載請求書等保存方式における請求書等の保存に代えて、 「適格請求書発行事業者」から交付を受けた「適格請求書等」の保存が仕入税額控除の要件となります。適格請求書発行事業者は、取引の相手方である課税事業者から求められた場合、適格請求書等の交付及び写しの保存が義務付けられます。

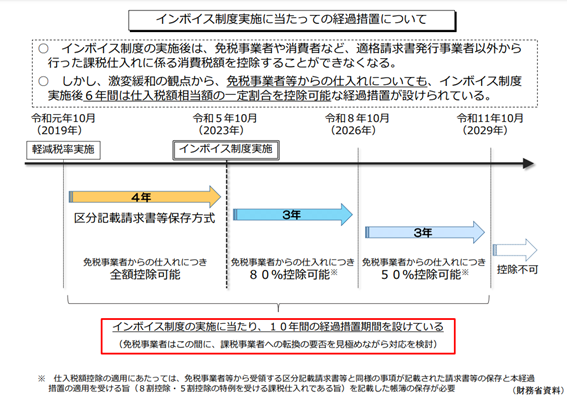

また、適格請求書等保存方式(以下「インボイス制度」といいます。)開始後、6年間(令和5年10月から令和11年9月までの間)は、免税事業者等からの課税仕入れについて、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

この経過措置を適用できる期間等は、次のとおりです。

・ 令和5年10月1日から令和8年9月30日までは仕入税額相当額の80%

・ 令和8年10月1日から令和11年9月30日までは仕入税額相当額の50%

免税事業者から令和5年10月1日以降課税事業者となる場合の届出書について

- 原則課税を選択する場合

免税事業者が登録を受けるためには消費税課税事業者選択届出書を提出する必要があります。ただ、令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受けることとなった場合には、登録日(令和5年10月1日より前に登録の通知を受けた場合であっても、登録の効力は登録日から生じます。)から課税事業者となる経過措置が設けられています。。

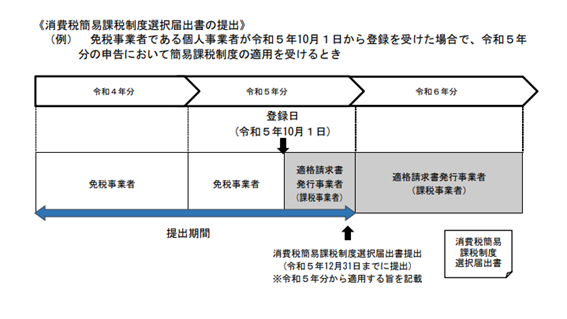

- 簡易課税を選択する場合

簡易課税を選択する場合、消費税簡易課税制度選択届出書を提出する必要があります。原則として、簡易課税の適用を受ける課税期間の初日の前日までに消費税簡易課税制度選択届出書を税務署長に届出書を提出することになります。ただ、①の経過措置の適用を受ける事業者が、登録日の属する課税期間中にその課税期間から消費税簡易課税制度選択届出書を納税地の所轄税務署長に提出した場合には、その課税期間の初日の前日に消費税簡易課税制度選択届出書を提出したものとみなされます。

適格請求書発行事業者の保存要件

通常、契約書に基づき代金決済が行われ、取引の都度、請求書や領収書が交付されない取引であっても、仕入税額控除を受けるためには、原則として、適格請求書の保存が必要です。

この点、適格請求書は、一定期間の取引をまとめて交付することもできますので、相手方(貸主)から一定期間の賃借料についての適格請求書の交付を受け、それを保存することによる対応も可能です。

なお、適格請求書として必要な記載事項は、一の書類だけで全てが記載されている必要はなく、複数の書類で記載事項を満たせば、それらの書類全体で適格請求書の記載事項を満たすことになりますので、契約書に適格請求書として必要な記載事項の一部が記載されており、実際に取引を行った事実を客観的に示す書類とともに保存しておけば、仕入税額控除の要件を満たすこととなります。

口座振込により家賃を支払う場合も、適格請求書の記載事項の一部が記載された契約書とともに、銀行が発行した振込金受取書を保存することにより、請求書等の保存があるものとして、仕入税額控除の要件を満たすこととなります。

経過措置の適用や特例もとても多く、事業者によって内容がかわることもあります。弊社では、顧問先様と情報共有を行い、お客様に合った情報を随時お伝えしております。